Jeffrey Sachs (bio) , 19/3/2023

Traduit par Fausto Giudice, Tlaxcala

La crise bancaire qui a frappé la Silicon Valley Bank (SVB) la semaine dernière s'est propagée. Nous nous souvenons avec effroi de deux contagions financières récentes : la crise financière asiatique de 1997, qui a entraîné une profonde récession en Asie, et la grande récession de 2008, qui a provoqué un ralentissement mondial. La nouvelle crise bancaire frappe une économie mondiale déjà perturbée par les pandémies, la guerre, les sanctions, les tensions géopolitiques et les chocs climatiques.

La crise bancaire actuelle trouve son origine dans le resserrement des conditions monétaires par la Fed (Réserve Fédérale US) et la Banque centrale européenne (BCE) après des années de politique monétaire expansionniste. Ces dernières années, la Fed et la BCE ont maintenu des taux d'intérêt proches de zéro et ont inondé l'économie de liquidités, notamment en réponse à la pandémie. L'argent facile a entraîné une inflation en 2022, et les deux banques centrales resserrent à présent leur politique monétaire et augmentent les taux d'intérêt pour lutter contre l'inflation.

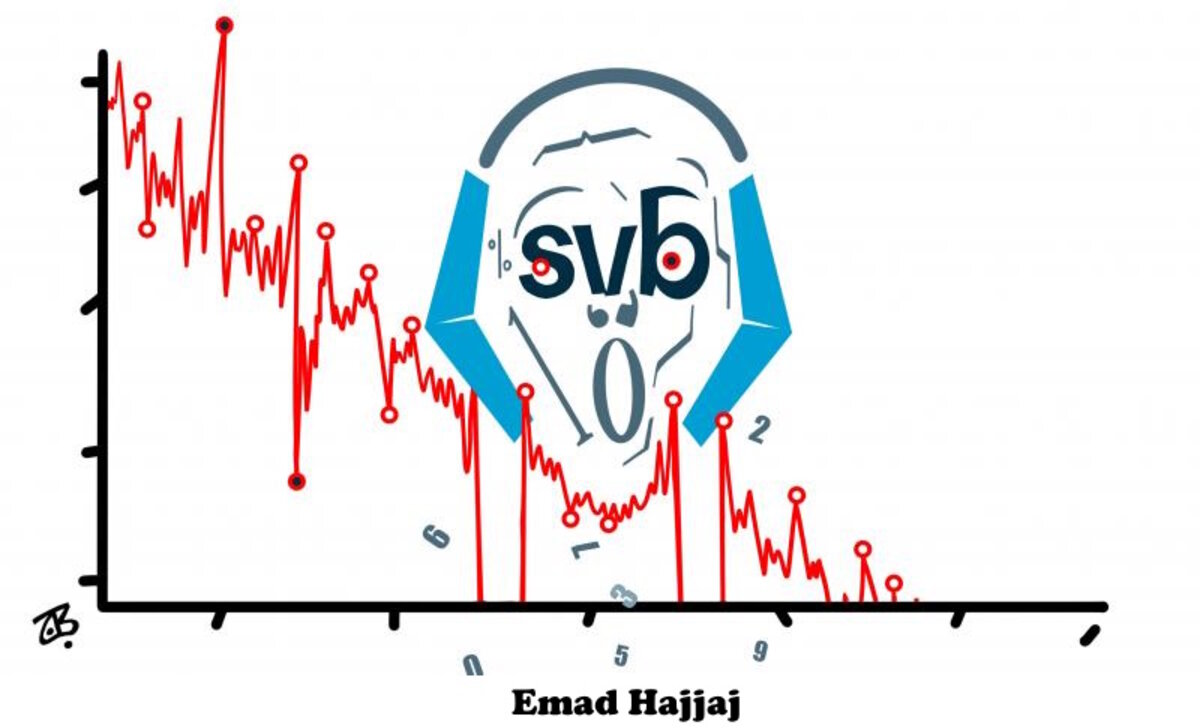

Agrandissement : Illustration 1

Les banques comme la SVB reçoivent des dépôts à court terme et les utilisent pour réaliser des investissements à long terme.

Les banques paient des intérêts sur les dépôts et visent des rendements plus élevés sur les investissements à long terme. Lorsque les banques centrales augmentent les taux d'intérêt à court terme, les taux payés sur les dépôts peuvent dépasser les revenus des investissements à long terme. Dans ce cas, les bénéfices et le capital des banques diminuent. Les banques peuvent avoir besoin de lever davantage de capitaux pour rester sûres et opérationnelles. Dans des cas extrêmes, certaines banques peuvent faire faillite.

Même une banque solvable peut faire faillite si les déposants paniquent et tentent soudainement de retirer leurs dépôts, un événement connu sous le nom de panique bancaire (“bank run”). Chaque déposant se précipite pour retirer ses dépôts avant les autres déposants. Comme les actifs de la banque sont immobilisés dans des investissements à long terme, la banque n'a pas les liquidités nécessaires pour fournir de l'argent liquide aux déposants paniqués. Le SVP a succombé à un tel bank run et a été rapidement reprise par le gouvernement usaméricain.

Les retraits massifs de capitaux sont un risque courant, mais ils peuvent être évités de trois manières. Premièrement, les banques doivent conserver suffisamment de capital pour absorber les pertes. Deuxièmement, en cas de bank run, les banques centrales devraient fournir aux banques des liquidités d'urgence, mettant ainsi fin à la panique. Troisièmement, l'assurance des dépôts par l'État devrait calmer les déposants.

Ces trois mécanismes ont peut-être échoué dans le cas de la SVB. Premièrement, la SVB a apparemment laissé son bilan se dégrader sérieusement et les régulateurs n'ont pas réagi à temps. Deuxièmement, pour des raisons obscures, les régulateurs usaméricains ont fermé la SVB plutôt que de fournir des liquidités d'urgence à la banque centrale. Troisièmement, l'assurance-dépôts usaméricaine ne garantissait les dépôts que jusqu'à 250 000 dollars, et n'a donc pas empêché la ruée des gros déposants. Après la ruée, les régulateurs usaméricains ont annoncé qu'ils garantiraient tous les dépôts.

La question immédiate est de savoir si la faillite de la SVB est le début d'une crise bancaire plus générale. La hausse des taux d'intérêt du marché provoquée par le resserrement de la politique monétaire de la Fed et de la BCE a également affecté d'autres banques. Maintenant qu'une crise bancaire s'est produite, les paniques des déposants sont plus probables.