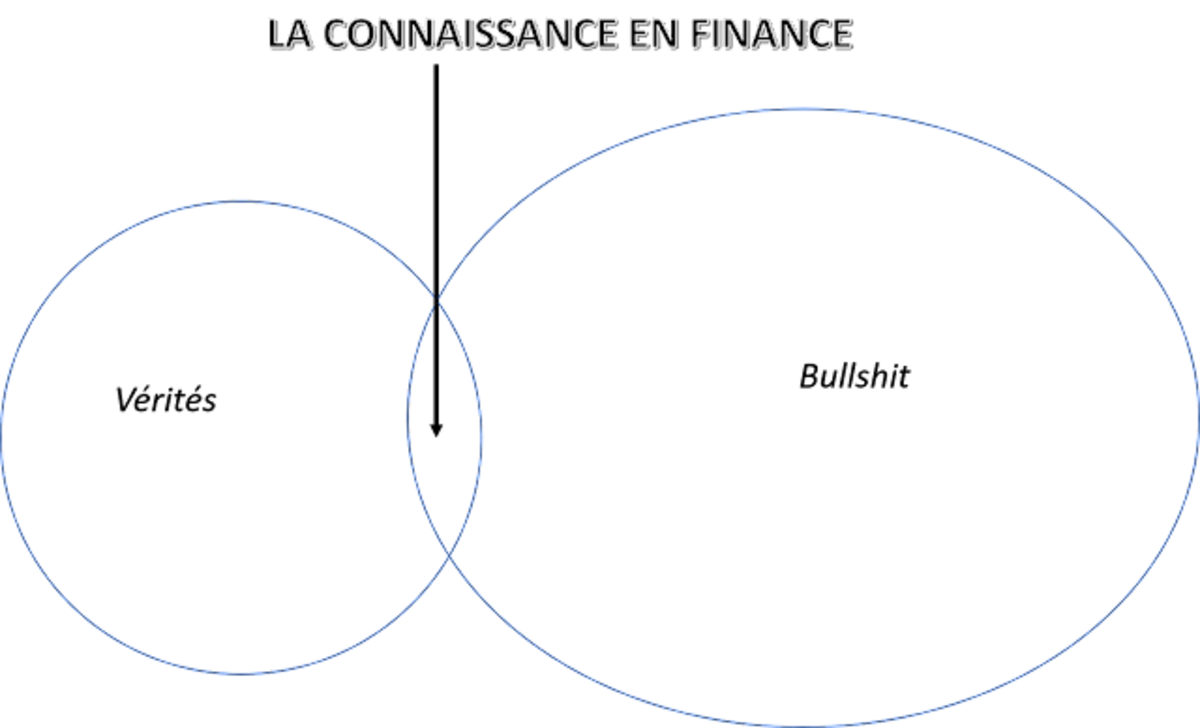

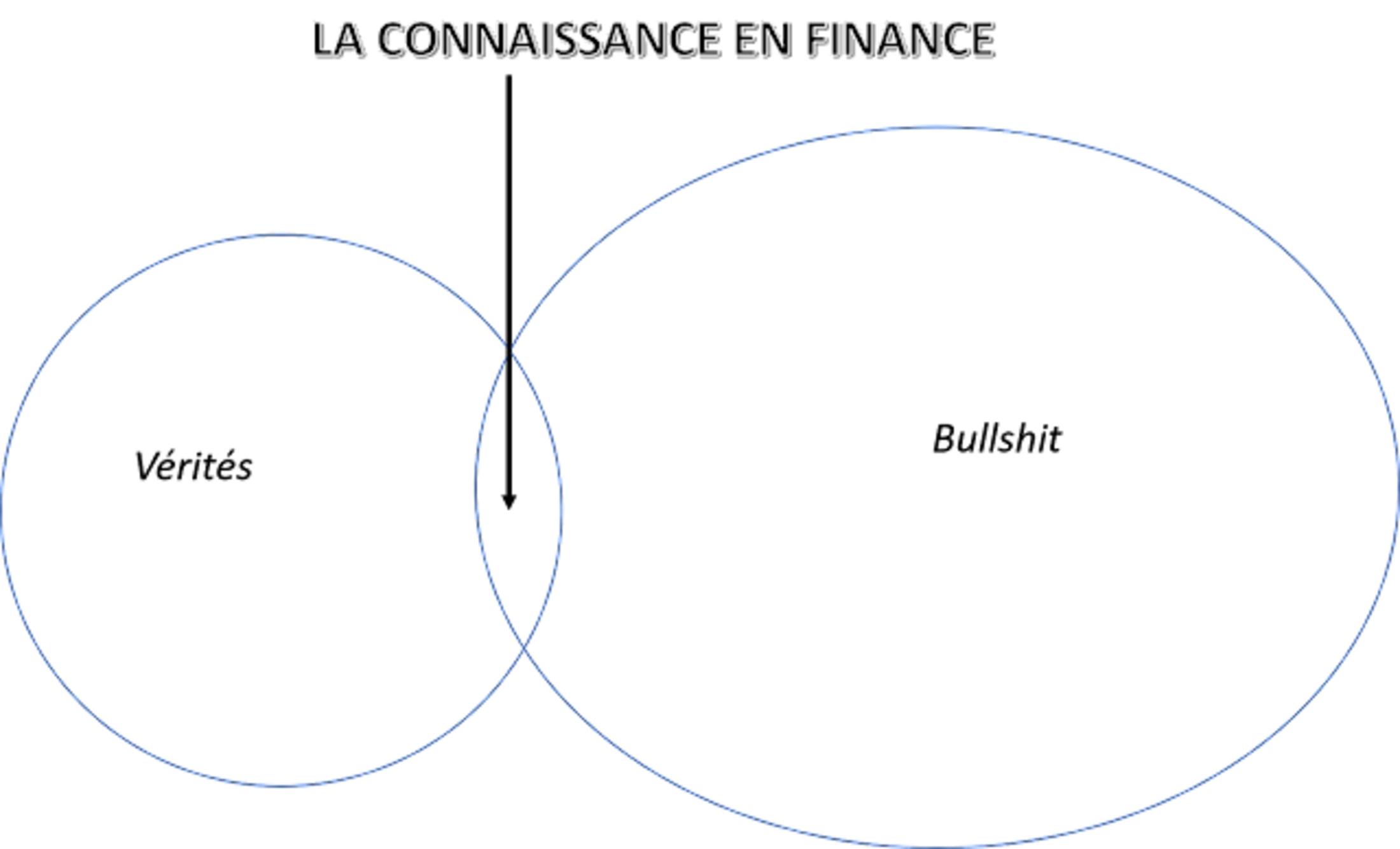

Agrandissement : Illustration 1

Dans le monde des sachants il n’y a pas que des sachants. En fait, on y trouve autant d’incompétents que de pédants (les incompédants). L’actualité pointe du doigt, mais des sachants on en trouve partout. Même en finance donc. Il faut dire que la finance entretient une relation particulière avec la connaissance. D’ailleurs, une expression connue des pratiquants résume l’affaire : « le marché a toujours raison », ce qui pourrait laisser croire que la connaissance y est accessoire, un ornement inutile, un genre de pampille. Admettons. Mais si la connaissance est juste décorative en finance, quelle espèce de science y pratique-t-on ? L’agnotologue, genre d’épistémologue inversé, propose de tenir un discours intelligent sur ce que l’on ne sait pas mais que l’on aurait pu savoir, ou pas, etc.

Il y a ce que l’on sait qu’on ne sait pas, mais dont on peut quand même parler

En finance, l’investisseur sait bien qu’il ne sait pas où ira le marché demain. Mais il peut quand même produire un discours intelligent sur ce qu’il ne sait pas, grâce à sa tête de Janus. Il peut ainsi voir derrière et devant, en même temps. Lorsqu’il voit derrière il dit des choses du genre « après la pluie le beau temps », autrement dit le marché a baissé, il va donc remonter. Lorsqu’il voit devant il dit plutôt « les nuages arrivent, il va pleuvoir », ce qui signifie que les bénéfices s’effondrent et donc le marché devrait s’effondrer aussi. Et puisqu’il peut regarder devant et derrière en même temps, alors il enchâssera : « le marché a baissé, parce qu’il anticipe une baisse des bénéfices ». Et pour mieux convaincre son auditoire, il habillera sa réflexion d’un formalisme intimidant ou d’une anecdote qu’il nous a déjà servie la veille.

Il y a ce que l’on sait qu’on ne sait pas, mais dont on ne peut rien dire

On recommence. Notre investisseur sait toujours qu’il ne sait pas où ira le marché demain. Mais cette fois, il est incapable de produire un discours intelligent sur ce qu’il ne sait pas. La Covid par exemple. Un coup je te confine, un coup je te dé-confine, puis je te re-confine, etc. Autant on peut se faire une vague idée de la progression ou du recul du virus en fonction des jolis graphes qu'on nous montre. Autant on est incapable de savoir si ce foutu virus disparaitra un jour, ni même s'il renaîtra alors de ses cendres, encore plus méchant qu'avant... Dans le même genre, il y a le programme informatique dont on voit bien qu'il tourne en boucle, mais dont on est incapable de savoir s’il finira par s’arrêter un jour. C’est toute la différence entre le risque et l’incertitude. Le risque est une forme d’incertitude apprivoisée, quantifiable, dont raffolent les assureurs : « on échappe à la police, pas aux statistiques » comme dirait notre chansonnier national JJ Goldman. L’incertitude est une forme de hasard sauvage, hystérique, dont on est incapable de prévoir l’issue : l’arrivée des extraterrestres, Donald Trump, les tirs au but. L’investisseur est averse à ces 2 types d’ignorance, mais il a quand même une petite préférence pour le risque, c’est plus sûr dit-il.

Il y a ce que l’on ne sait pas que l’on ne sait pas

C’est ce qui différencie Einstein d’un mollusque. Le premier ne sait pas s’il existe une théorie qui explique tout, mais il la cherche. Le deuxième ne sait même pas de quoi parle le premier. En finance aussi se côtoient l’investisseur typé Einstein et celui typé mollusque. Le premier sait ce qu’il lui manque pour savoir, le deuxième n’est même pas au courant qu’il lui manque quelque chose. Le premier exigera un prix d’achat plus faible pour acquérir une automobile sans en ouvrir le capot. Le deuxième ne sait même pas qu’il y a quelque chose sous le capot, mais exigera le même prix d’achat que le premier. En effet, le deuxième est débile mais pas aveugle, et se dit que si le premier a acheté c’est qu’il avait une bonne raison. Vu de l’extérieur, on ne fera pas la différence entre les deux : entre celui qui ne sait pas qu’il ne sait pas, et celui qui sait ce qu’il ne sait pas. La nuance est pourtant terrible, mais la différence est imperceptible, c’est ballot pour le sachant qui se confond alors avec l’ignorant.

Il y a ce que l’on sait mais pas pour les raisons que l’on croit

Cela a l’air un peu tordu, mais c’est un problème très sérieux. Cas d’école : « je vous l’avais bien dit, l’inflation a accéléré et donc les taux d’intérêt ont monté ! c’est logique, puisque l’inflation anticipe une hausse des taux de la Banque Centrale ». C’est vrai, les taux ont bien monté, l’inflation a bien accéléré, mais il est tout à fait possible qu’il n’y ait aucun lien de cause à effet. Subséquemment et non pas conséquemment. Par exemple, il se pourrait que la hausse des taux s’explique par ce qu’on appelle un « gros doigt » d’un investisseur maladroit qui souhaitait vendre 1000 titres et en a vendu 10000 ! Notre investisseur omniscient (pas celui maladroit donc) avait pourtant toutes les bonnes raisons de croire qu’il savait vraiment pourquoi les taux montaient, mais il se trompait. Ce cas bizarre illustre une nuance célèbre proposée par le philosophe E.Gettier : « il y a des choses que je crois, qui sont vraies, dont je suis fondé de croire qu’elles sont vraies, mais qui ne sont pas vraies pour les raisons que je crois fondées… ». Tordu mais profond, mais tordu.

Il y a ce que l’on sait mais que l’on ne veut pas savoir

Ci-gît l’amer. Dans ce livre un peu amer, Cynthia Fleury nous enseigne le poison du ressentiment. Le ressentiment est un genre de regret énervé, qui veut en découdre avec le passé. On sait bien qu’il faudrait passer à autre chose, qu’il ne sert à rien de ressasser le passé, mais c’est plus fort que nous, on veut se refaire, voire se venger : ainsi le ressentiment reste sourd à toute injonction rationnelle. Toute proportion gardée, l’investisseur connait lui aussi se sentiment désagréable lorsqu’il perd un pari qu’il a gagné… « Le marché baisse, et pourtant toutes les nouvelles sont bonnes comme je l’avais anticipé ! c’est impossible, il va finir par remonter, j’attends… ». Dans le même genre, il y a le joueur de poker qui enlève le haut, mais puisqu’il lui reste le bas il continue à jouer. Ou bien, Donald Trump qui pense que les urnes se sont trompées de bulletins, et c’est pour cela qu’il a perdu.

Il y a ce que l’on ne sait pas, mais que l’on aurait pu savoir

Un genre d’acte manqué. « Ha, si j’avais réfléchi deux secondes, j’aurais su que l’entreprise allait annoncer des résultats catastrophiques ». L’investisseur excelle dans l’art de prendre les bonnes décisions, après coup. D’ailleurs, l’investisseur pratique aussi l’art de la synecdoque. Nul besoin d’invoquer plusieurs raisons possibles au mouvement de marché observé, une seule suffit. En général, la raison retenue sera celle invoquée durant l’une de ces réunions de spécialistes où l’on entend surtout celui qui parle plus qu’il ne pense, et où l’air pénétré de l’auditoire trahit surtout une forme d’hébétude. L’investisseur uchronique ira même plus loin en pratiquant le raisonnement contrefactuel : « et si l’entreprise n’avait pas annoncer son plan, je suis sûr que le marché aurait baissé… »

Il y a ce que l’on dit qu’il faut savoir, mais où il n’y a rien à savoir

Dans cette catégorie on retrouve pas mal d’espèces différentes. Les plus coriaces sont les complotistes de la finance, qui pensent que le hasard ne choisit pas au hasard, que « le hasard est myope mais qu’il a souvent des intuitions pertinentes » (T.Boni), bref qu’il y a toujours quelque chose de caché sous le tapis, ou dans les prix de marché : « si le marché monte, c’est qu’il a trouvé une bonne raison de ne pas baisser ! ». Et lorsque le marché n’avoue pas son crime, et bien on le torture : on utilise les techniques de Machine Learning pour faire parler des données silencieuses, et l’on obtient toujours des aveux… On appelle cela le déluge de corrélations en statistiques. En art, on appelle cela de la surinterprétation, lorsqu’on fait dire à une œuvre ce que l’auteur n’avait même imaginé. Dans cette catégorie, on retrouve autant de croyants que d’illuminés, qui ont pour point commun de ne pas retenir la preuve comme argument convaincant. Ils ne sont pas méchants, tant qu’ils ne cherchent pas à vous convertir.

Il y a ce que l’on ne sait pas, mais dont on sait que le contraire est faux

L’investisseur ne sait pas si le marché va s’écrouler, mais il sait que si la Banque Centrale ne réagit pas à la récession économique, alors oui le marché va s’écouler. Or, il est impossible que la Banque Centrale ne réagisse pas à la récession économique, donc le marché ne va pas s’écrouler. CQFD. Ce type de raisonnement foireux ressemble à une honorable preuve par l’absurde : je suppose le contraire de mon hypothèse, et j’en déduis une absurdité, donc le contraire est faux, donc mon hypothèse est vraie . Mais il y a quand même un loup… car il peut exister un contre – exemple. Et il en existe un fameux qui fit couler beaucoup d’encre et de portefeuilles à l’époque de la grande crise financière de 2008. Lorsque la Banque Centrale américaine laissa couler la banque Lehman, alors qu’il était entendu que ce n’était pas possible. On appelle cela une vérité récessive : « c’est vrai tant que… » . K. Popper parle de théorie falsifiable, d’autres de cygnes noirs, d’autre de Dinde : la Dinde qui n’aurait jamais imaginé qu’on lui coupe la tête un jour, après l'avoir si tendrement engraissé les jours précédents. Tant de preuve d’amour pour une fin si funeste, impossible se disait – elle.

Il y a ce que l’on sait et qu’on ne devrait pas savoir

En théorie, l’investisseur ne sait rien de plus que ce qu’il y a déjà dans le prix du marché. C’est ce que l’on appelle l’efficience des marchés qui nous dit que si l’investisseur est rationnel, alors son voisin l’est aussi et a déjà pris soin d’acheter ou vendre le marché avant vous, pas la peine d’essayer de le doubler. Ainsi le prix du marché intègre déjà toute l’information dont vous pourriez avoir besoin. En d’autres termes, le prix affiché sur l’étiquette d’un produit résume tout ce que vous avez besoin de savoir sur ce que ce produit pourrait valoir demain. Le prix présent est juste nécessaire et suffisant. Voilà pour la théorie. Sauf que la théorie est un pays où personne n’a jamais mis les pieds. Ainsi, il arrive que l’on parle plutôt d’informations privilégiées, délits d’initiés, ou autres tours de passe – passe réservés aux plus malins pour justifier que les prix montent ou baissent plus que de raison. Bon, mais tout n’est pas noir, noir ; il existe aussi des lanceurs d’alerte de la finance, ces bons sanmaritains qui savent des choses qu’ils ne devraient pas savoir ou devraient garder pour eux, mais le disent aux autres.

Il y a ce que l’on ne sait pas et qui se mérite

La connaissance se mérite, même en finance. Elle n’est pas posée sur l’étagère prête à être saisie. Parfois, la main est retenue par le bon sens, l’intuition, ou le dogme. Par exemple, il faut être prêt à accepter que la terre tourne alors qu’on voit bien qu’elle ne tourne pas ; que la terre est ronde alors qu’on voit bien qu’elle est plate. En finance comme ailleurs donc.