Introduction

Alors que la France traverse une période cruciale de discussions budgétaires, le débat se concentre encore une fois autour du déficit et de la dette publics. En arrière-plan, les marchés financiers apparaissent comme des arbitres incontournables, qu’il faudrait apaiser pour éviter une hausse des taux d’intérêt. Cette vision, qui exagère le pouvoir des marchés sur notre économie, repose en grande partie sur des choix politiques issus de l’idéologie néolibérale et imposés par les règles strictes de l'Eurozone, celles du traité de Lisbonne. Ce carcan budgétaire auto-imposé enferme les États membres dans une logique financière qui empêche une gestion budgétaire pleinement orientée vers le bien-être des populations.

Les milliards d’euros versés chaque année en intérêts ne font qu’alimenter des investisseurs privilégiés, et cette situation découle de décisions politiques, non de nécessités économiques. Cet article vise à déconstruire les mythes entourant la dette publique et le rôle prétendu des marchés financiers en montrant que leur pouvoir n’est qu’une illusion bien entretenue et que les contraintes financières de l’Eurozone sont d’abord politiques.

Les limites à la dépense publique ne sont pas financières

Il est tout d’abord utile de rappeler que, selon l’analyse de la Théorie Monétaire Moderne (MMT), un État qui dispose du monopole de création de sa devise, en régime de taux de change flottant, ne peut faire faillite dans sa propre devise, à moins de le vouloir. Les limites à sa dépense publique ne sont donc pas financières, mais liées à la disponibilité des ressources réelles, qu’il s’agisse des ressources technologiques, des ressources naturelles, ainsi que de la force de travail.

Les États membres de l’Eurozone sont toutefois un cas particulier, puisqu’ils fonctionnent dans un cadre contenant des limites financières, en réalité auto-imposées, que sont les ratios de 3 % sur le PIB du déficit public et de 60 % de la dette publique. Ces limites représentent donc des contraintes concernant la politique budgétaire des États, les empêchant de réaliser le déficit nécessaire pour atteindre le plein emploi.

Dans ces conditions, et dans la mesure où le compte des Trésors nationaux ouvert à la BCE doit disposer d’un solde en permanence positif, les États-membres doivent obtenir des recettes fiscales et émettre des titres d’État, ce qui, en raison de l’absence de garantie par la BCE, les rend dépendants des marchés financiers et exposés au risque du défaut. Cette situation souligne la nécessité d'une réévaluation des règles budgétaires au sein de l'Eurozone, afin de permettre à ces États de disposer de leur plein potentiel économique.

La dette publique n'est pas un fardeau, mais une richesse

Comme le montre l’identité comptable vérifiable dans tous les pays, la dette publique équivaut à la devise nationale créée par la dépense publique et non encore utilisée par le secteur privé pour payer les impôts. Elle représente, au centime près, la richesse financière nette des agents du secteur privé1. Il en découle que la dette publique n'est pas composée des seuls titres d'État. Elle englobe l'ensemble des passifs de l'État, à savoir le cash, les réserves bancaires et les titres d'État. Il est important de souligner que l’émission de titres d’État ne crée pas de nouvelle devise, mais change simplement la forme de la devise, passant de « réserves » à « titres », tout comme on transfère un montant d'un compte courant non rémunéré vers un compte de dépôt rémunéré2.

La dette publique (stock) est la somme des déficits annuels (flux). Dette et déficit sont donc étroitement liés, et ainsi, lorsque l'État cherche à réduire son déficit en augmentant les taxes ou en réduisant ses dépenses, cela diminue l’épargne du secteur privé. Dit autrement, lorsque l’État retire plus de devise nationale par les taxes qu’il n’en crée par la dépense, cela provoque de l’austérité.

Les titres d’État ne servent pas à financer les dépenses publiques

L’émission des titres d’État est une pratique héritée des anciens régimes de taux de change fixes, qui est aujourd'hui dépassée. Ces titres ne sont aujourd'hui plus émis pour financer directement les dépenses publiques, mais plutôt pour réguler les taux d’intérêt, une fonction devenue moins nécessaire depuis que la BCE rémunère les réserves excédentaires. Mais également, leur émission permet d’offrir un actif financier sans risque.

Il est donc nécessaire de questionner l’obligation d’émettre des titres d’État.

Cependant, en Eurozone, une précision s’impose : l’article 123 du traité sur le fonctionnement de l’Union européenne interdit à la BCE d’octroyer des découverts aux Trésors nationaux, obligeant ces derniers à émettre des titres. Pourtant, les euros sont créés par la BCE, lorsque les États membres dépensent, ce qui fait de l’Eurozone le créateur monopolistique de la monnaie. Exiger un solde positif permanent sur le compte du Trésor auprès de la BCE repose donc sur une fiction, fondée sur l'idée que l’État doit gérer sa trésorerie comme une entreprise. Cette contrainte n’a aucun fondement économique. Elle est purement politique et elle s’inscrit dans l’idéologie néolibérale, laquelle perçoit l’État comme un mauvais gestionnaire et souhaite ainsi limiter son action.

Comme le suggère Warren Mosler, le père de la MMT, il serait tout à fait possible de cesser d’émettre des titres d’État. Et, quoi qu'il en soit, si cette émission devait être maintenue pour offrir un actif sans risque, une politique de taux d’intérêt à zéro constituerait une solution efficace dans le but de limiter l'influence des marchés financiers3.

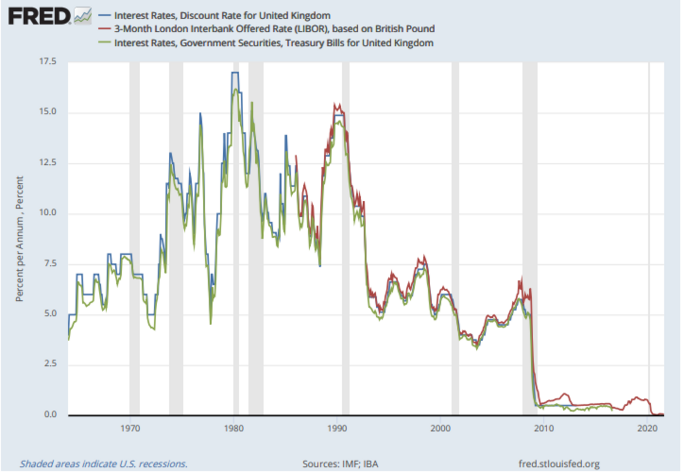

Le taux d’intérêt est fixé par la banque centrale

Il est essentiel de comprendre que les mouvements des taux d’intérêt appliqués aux titres d’État dépendent étroitement des décisions prises par la BCE. Les taux d'intérêt sont entièrement sous son contrôle, constituant ainsi des choix politiques. L’observation des politiques de taux d’intérêt dans différents pays le confirme : les taux appliqués aux titres d’État suivent de très près les taux directeurs de la banque centrale, comme en témoignent les deux graphiques suivants4.

Graphe 1 – Les taux d’intérêt aux États-Unis

Agrandissement : Illustration 1

Graphe 2 – Les taux d’intérêt au Royaume-Uni

Agrandissement : Illustration 2

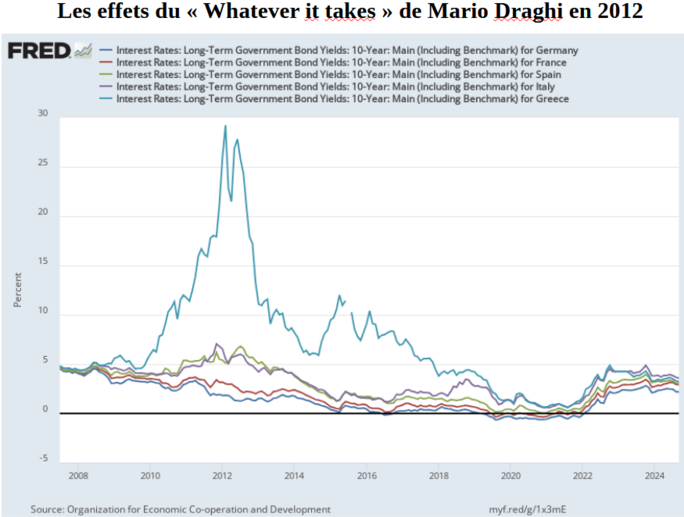

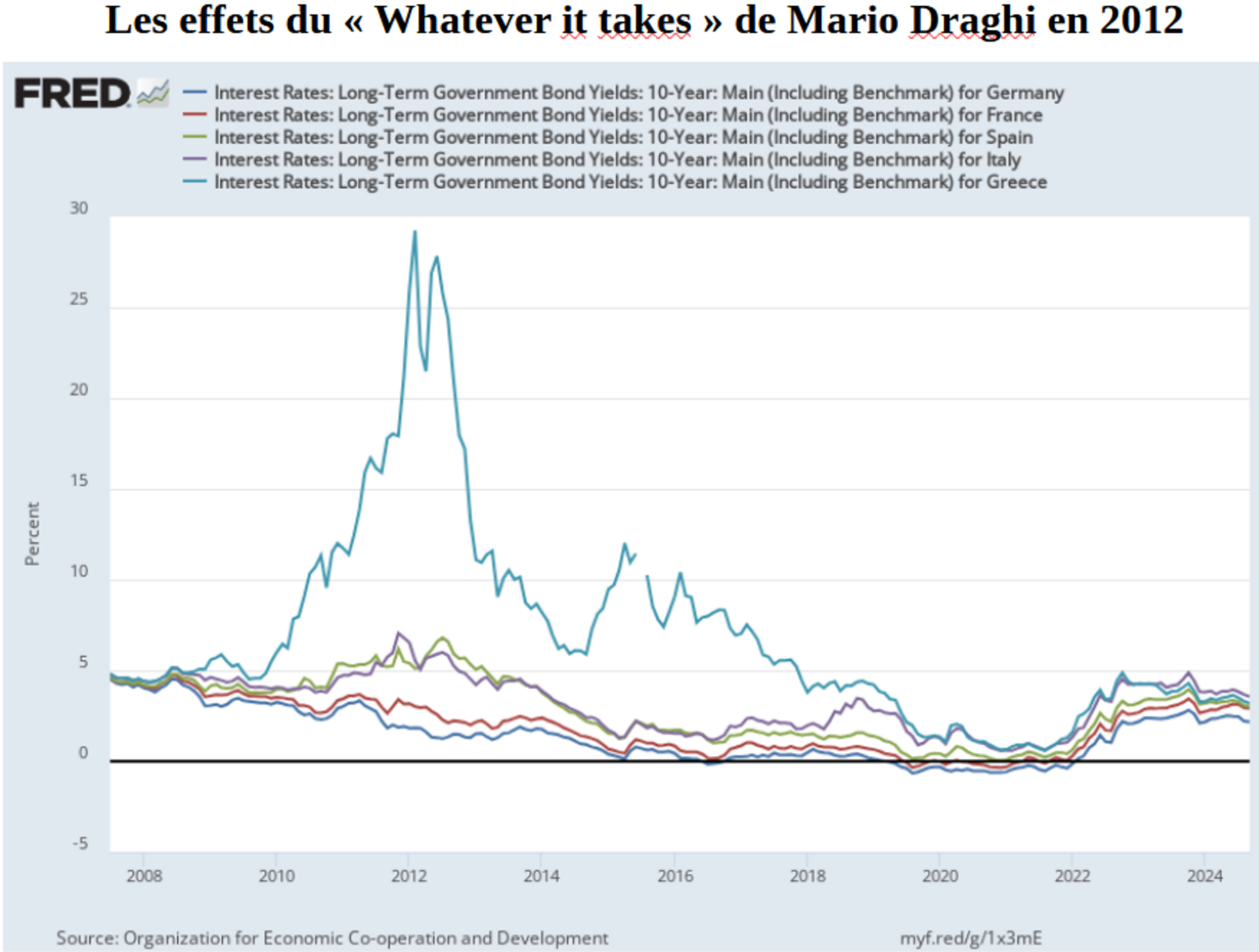

Dans l’Eurozone, le "Whatever it takes" de Mario Draghi en 2012 a marqué un tournant en ramenant les taux d’intérêt sur les titres d’État à des niveaux raisonnables, en particulier pour la Grèce. Cet événement a montré de manière éclatante que, dès lors que la BCE garantit les titres émis par les États, ceux-ci ne peuvent pas faire défaut.

Graphe 3 – Les taux d’intérêt en Eurozone

Agrandissement : Illustration 3

La crise de la COVID-19 a également confirmé ce pouvoir d’intervention : la BCE et les autres banques centrales ont démontré qu'elles pouvaient contrer les pressions des marchés financiers par des opérations comme l’assouplissement quantitatif (quantitative easing). Ainsi, bien que les marchés puissent influencer les taux pour ajuster la prime de risque, leur impact reste marginal en comparaison du pouvoir des banques centrales.

Il s’ensuit que la soutenabilité de la dette publique dépend de décisions politiques, du bon vouloir de la BCE. Ni le niveau de la dette publique ni celui des intérêts ne restreignent réellement l’espace budgétaire des États, car la BCE peut, à tout moment, décider si un pays peut continuer à dépenser ou doit faire défaut, indépendamment de son niveau d’endettement. L’exemple de la Grèce est révélateur : en 2010, alors que son ratio dette/PIB atteignait 130 %, le pays faisait face à une crise. En revanche, fin 2021, avec un ratio supérieur à 200 %, la question de la dette publique n’était plus problématique. Cela démontre que la soutenabilité de la dette publique est avant tout une question politique, et non économique.

Il n’y a pas de lien entre niveau de dette publique et croissance

Un argument récurrent dans les discussions sur la dette publique affirme qu’il existerait un seuil d’endettement au-delà duquel la croissance économique se verrait compromise. Cependant, aucune recherche rigoureuse n’a jamais confirmé l’existence d’un tel seuil. Ainsi que le montrent Yeva S. Nersisyan et L. Randall Wray5 « Il n'existe pas de seuils [du niveau de la dette publique] qui, une fois franchis, seront insoutenables ou réduiront la croissance du pays. ». En réalité, l’histoire économique regorge d’exemples où des niveaux élevés de dette publique ont coexisté avec une croissance soutenue, dès lors que l’État maintient un soutien économique actif.

La démission de Liz Trusss, un bon exemple de l’absence de fondement de l’influence des marchés financiers

Ce qu’il s’est passé en Angleterre en 2022, entraînant la démission de la Première ministre Liz Truss, est un exemple frappant de la façon dont les marchés financiers peuvent influencer les décisions politiques, même si ces décisions ne sont pas nécessairement dictées par des contraintes économiques réelles. En réalité, la pression des marchés financiers a été plus forte que les considérations économiques, ce qui illustre parfaitement le pouvoir du système financier sur les politiques. La crainte de la réaction des marchés a prévalu sur les enjeux économiques6.

Les agences de notation : quelle légitimité ?

L'intervention des agences de notation consolide l'idée dominante selon laquelle il est impératif d'apaiser les marchés financiers, quel qu'en soit le coût. Ces agences, des entreprises privées opérant sans réel contrôle démocratique, se voient attribuer un rôle démesuré dans l'évaluation des finances publiques. Leur influence, souvent considérée comme infaillible, façonne les politiques budgétaires des États, et leurs décisions impactent directement les choix économiques. Pourtant, ni leur compétence, ni leur intégrité ne sont systématiquement vérifiées. Confier à ces entités privées, efficaces promoteurs de la pensée néolibérale dominante, la capacité de décider de l'avenir budgétaire d'un pays constitue un grave manquement au principe de souveraineté nationale, et un véritable déni de démocratie.

Conclusion : déconstruire l’emprise idéologique des marchés financiers

Au terme de cette analyse, il est évident que l’importance excessive accordée aux marchés financiers dans les choix budgétaires des États membres de l’Eurozone découle de contraintes financières auto-imposées, et que cette situation confère un pouvoir illusoire aux marchés, la décision finale appartenant toujours à la BCE. Les États-membres, en s’enfermant dans une logique où ils se voient forcés de "plaire" aux marchés pour financer leurs dépenses, se privent d'un levier essentiel pour stimuler leur économie et répondre aux besoins de leur population.

Cette dépendance aux marchés financiers masque la réalité politique qui se cache derrière la soutenabilité de la dette publique : à tout moment, la BCE peut garantir ou non les titres publics émis, ce qui souligne le caractère fondamentalement politique de cette question. Ainsi, ce n'est pas le niveau de la dette publique ou des taux d’intérêt qui limite la marge de manœuvre des États, mais bien les choix de gouvernance qui priorisent la satisfaction des marchés plutôt que celle des citoyens.

L'exemple de la crise de la COVID-19 a montré la capacité d'intervention des banques centrales pour stabiliser l'économie, indépendamment des pressions des marchés financiers. Il est donc aujourd’hui essentiel de reconsidérer les règles budgétaires de l’Eurozone, afin de restaurer la souveraineté des États et recentrer la politique budgétaire sur le bien-être collectif, au lieu de céder aux impératifs des marchés. En prenant cette direction, les États pourront pleinement utiliser leurs ressources pour servir leurs citoyens, laissant derrière eux l’illusion d’un pouvoir des marchés qui n’est en réalité qu’une contrainte politique imposée.

NOTES

1. Ce point est exposé dans cet article : https://blogs.mediapart.fr/robert-cauneau/blog/181024/les-soldes-financiers-sectoriels

2. Pour un développement plus précis sur ce point : https://mmt-france.org/2020/07/25/fiche-n-7-definition-de-la-base-monetaire/

3. Lire cet article : https://mmt-france.org/2019/04/23/le-taux-dinteret-naturel-est-zero-2/

4. Le lien entre taux directeur de la banque centrale et taux appliqué aux titres d’État sur 6 autres pays est disponible ici : https://x.com/robert_cauneau/status/1427693670992650246

5. L’article auquel il est fait référence se trouve ici : https://www.ofce.sciences-po.fr/pdf/revue/8-116.pdf

6. Une discussion entre Steven Hail et Stephanie Kelton expose cette argumentation dans cette vidéo: https://www.youtube.com/watch?v=lADHLdjBESg