LA UNE DES UNES

Par Alain Saiche.

La Vérité est encore possible à dire. Alors, je la dis.

AUJOUR D'HUI : 25.03.2021, je vais vous "parler" par écrit de Monsieur Emmanuel Macron, Président de la République, pour tenir compte de ses échanges épistolaires 2017-2018-2019 avec moi.

Honni soit qui mal y pense.

Pour que le Président de la République gagne la guerre qu'il a déclarée seul à Covid France, il lui faut mettre en application Le "Plan de relance France-Victoire" dont il connait l'essentiel de par ses échanges épistolaires 2017-2018-2019 avec moi. François Hollande a perdu sa guerre contre son adversaire "La Finance". Je propose au Président Macron de la gagner.

Il n'est pire Président de la monocratie républicaine que d'imposer ses réformes diaboliques et appauvrissantes à son peuple par la force des Matraques, des LBD, des Gaz lacrymogènes, des arrestations dissuasives des manifestants par "face au sol", des Canons à eau et des Grenades de désencerclement pour faire front aux colères légitimes de son Peuple.

Tous les journalistes, éditorialistes qui devraient l'ouvrir, protégés par la déontologie de la Charte de Muniche la ferment. Alors, je l'ouvre, sans retenue aucune, sur la situation économique désastreuse dans laquelle se trouve notre pays, La France. Je ne suis ni de droite, ni de gauche, ni de nulle part ailleurs Je ne suis qu'un simple citoyen libre de penser et d'écrire son Ras-Le-Bol.

Bonjour La France, Françaises, Français.

Mise à joiur au 25.03.2021

*AFIN QUE NUL N'IGNORE ET N'OUBKIE*

Cette lettre ouverte, a pour objectif de vous faire découvrir la face cachée de Monsieur Emmanuel Macron, élu Président de la République française, en 2017, devenu aussitôt Président des Riches de la monocratie républicaine France.

Je le connais bien, de par ses échanges épistolaires 2017/2018/2019 avec moi.

C'est la raison pour laquelle, compte tenu se son cynisme dédeloppé à l'xtrême, je vous fais le pari qu'en un seul clic pris au hasard parmi mes articles de Blog suivants, vous le situerez en bonne place dans le hiérarchie des Rois fainéants du XXIè siècle.

De cette manière, vos serez plus à même de savoir pour qui et pour quel parti voter à l'élection présidentielle de mai 2022..

Armand de Franceville, Nom de Plume, Ala

À présent, pour le plaisir de cliquer, Cliquons, Cliquez et retenez bien que:

*À part l'égo, le fric et le cul, il est à se demander à quoi peuvent bien penser nos hommes et nos femmes politiques, qui font, de la politique, leur gagne pain quotidien. Faire la roue et paonner "à la télé", nuit et jour, et jour et nuit et encore et toujours est une de leur spécialité. Le peuple sait que, selon écclésiaste 10-16, les princes mangent au réveil quand le roi est un enfant.

SOYONS BREF, SOYONS COURTS.

J'adore le contredit.

Bonnes lectures, bonne compréhension des malheurs économiques que vous infligez à la population que vous appauvrissez, TOUTES ET TOUS, en parfaite connaissance de cause, tournant autour du Pot, vous tenant par la barbichette...

*DE MES DÉBUTS CRITIQUES À MES ARCHIVES DE BLOG DU PRÉSENT, À LIRE A TOUT PRIX POUR COMPRENDRE POURQUOI IL FAUT ABSOLUMENT CHANGER DE POLITIQUE ÉCONOMIQUE.

Les hommes et les femmes politiques, en leur folie de l'Ego, mènent la France à la faillite économique. En clair, cela signifie que tous les diatribes courtelinesques sur l'économie libérale et ultra libérale menée par Monsieur Emmanuel Macron, Président des Riches et super riches, vous font prendre les Vessies de l'Elysée, de Matignon, de Bercy, et du Ministère du Travail, ainsi que toutes celles de l'Assemblée nationale et du Sénat, pour les Lanternes de la France.

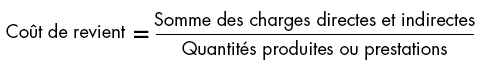

1- Voici, en matière de gestion, comment sont calculés les Coûts de production, ou coûts de Revient, de par les textes et la logique financière. Il n'y a rien à y redire.

Cliquez sur le lien ci-dessous:

- cpp-Comment calculer un coût de production ou de Revient? Un prix de Vente?18 MARS 2021 PAR ALAIN SAICHE

2- Les entreprises ne payent aucune cotisation sociale pour payer les Retraites, la Sécurité sociale, laeChômage, la Vieillesse, la Dépendance, et ne payeront Rien en cas de création d'un Revenu universel à créer.

Cliquez sur le lien ci-dessous:

- ²icse- Les cotisations sociales entreprises sont des charges déductibles!18 MARS 2021 PAR ALAIN SAICHE

3- Pour comparer le respect des valeurs économiques républicaines, avec un nouveau mode de gestion fiscale, sociale et sociétale, il faudrait remettre à plat une bonne réforme de tous les financements sociaux, et le comparer à l'existant.

Cliquez sur le lien ci-dessous:

- ppr- Pour un bon programme économique présidentiel.16 MARS 2021 PAR ALAIN SAICHE

4- Pour comparer avec toutes les Arnaques aux cotisations sociales des entreprises organisées au niveau de l'État, lisez et rejetez le pire des mauvais exemples, comme ci après.

Claquez sur le lien ci-après:

5- Et, pour vraiment tout savoir sur les mensonges du Président sur l'économie libérale telle qu'il vous la présente, laquelle devrait plutôt s'appeler "La gestion monocratique par les Arnaques aux cotisations sociales des entreprises.

Cliquez SURTOUT À CET ENDROIT.

- ²lc-Voici le "LIVRE DE CHEVET" de tous les Français, Gaulois modernes du XXIè siècle25 FÉVR. 2021 PAR ALAIN SAICHE

Et surtout, venez voter nombreux! Ne faites surtout pas comme en 2027, où la majorité des électeurs s'est abstenue, ce qui, par le choix du rejet de l'un, une minorité d'électeurs a élu, avec 28,8 % des voix, un Président de la République, Monsieur Emmanuel Macron, qui, par l'emploi des Forces de l'ordre, s'est évertué à vouloir imposer, à la population mécontente, des réformes dignes du Moyen âge.

PS: Je ne suis candidat à "Rien", sinon qu'à faire valoir la justice commerciale et fiscale, sociale et sociétale dans le respect des Valeurs républicaines.

Armand de Franceville, Nom de Plume, Alain Saiche, Nom Patronyme, 2 Avenue Casteroun, St Vincent de Tyrosse.

I-------------------I

CONCLUSION

Les entreprises ne payent aucune cotisation sociale pour financer les Retraites, la Sécurité sociale, le Chômage, la Vieillesse, la Dépendance, ni rien pour financer le Revenu universel à créer. Toutes leurs cotisations sociales sont incorporées dans les Calculs des coûts de production Hors TVA et majorées du Taux de la Marge bénéficiaires. Ce sont les consommateurs qui les payent!

Il est faux de prétendre que les entreprises payent les cotisations sociales pour financer les Retraites, la Sécurité sociale, le Chômage, la Vieillesse, la Dépendance, et elles ne payeront Rien, de la même manière, pour finaner le Revenu universel à créer!

Toutes leurs cotisations sociales sont incorporées dans les Calculs des Prix ou Coûts de production, facturées aux consommateurs, enfants, chômeurs et malades, tout comme les retaités qui achètent les marchandises, produits et services.

EN CLAIR, CELA SIGNIFIE QUE LES RETRAITÉS CONTINUENT DE PAYER LES COTISATIONS SOCIALES DES ENTREPRISES, en tant que consommateurs, pour payer les retraites, tout comme ils le faisaient, "à l'insu de leur plein gré", à la place de leur employeur!

Les entreprises les reversent ensuite aux organismes chargés des recouvrements, tout en conservant, par devers elles, les bénéfices qu'elles leur rapportent au taux de la marge bénéficiaire affectée aux coûts de production pour déterminer les prix de vente.

Les cotisations sociales sont en outre affectées comme charges déductibles cf articles c-après, relevés sur Internet ooreka entreprise, Comptanat.fr et l'Express.

--------------------

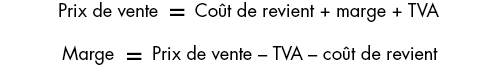

Au final, voici comment sont calculés les Prix de vente.

Parler économie, en politique, est la chose la plus simple du monde. C'est en effet à partir des coûts de production, ou coûts de Revient, que se déterminent les prix de vente des marchandises, produits et services. Voyons donc ce qu'il en est plus en détail.

Cette lettre ouverte, à destination de tous les Français, en particulier de Monsieur Emmanuel Macron, Président de la République, de tous les Ministres, de tous les Députés, de tous les Sénateurs, de tous les élus de France, a pour but de leur rappeler les règles élémentaires de calcul des coûts de production, de manière à leur faire comprendre qu'ils ont Faux sur toute la ligne en prétendant que les cotisations sociales des entreprises sont trop lourdes et qu'il est indispensable de leur accorder des subventions pour "relancer l'économie"et créer des emplois".

Voyons tout d'abord "Comment calculer un coût de revient ? MISE À JOUR LE 21 DÉCEMBRE 2020, selon l'extrait suivant, de "La Finance pour tous, via internet.

Le coût de revient (ou coût unitaire) correspond à la somme de l’ensemble des charges directes et indirectes, supportées par l’entreprise pour produire un bien ou offrir un service, rapportée à la quantité de biens produits ou de services rendus.

Si pour produire 10 000 chemises les charges directes se montent à 20 000 euros et les charges indirectes à 30 000 euros, le coût de revient sera de : (20 000 € + 30 000 €)/10 000 = 5 €

Les différents types de charges

Les charges directes

Les charges directes sont celles qui proviennent du processus de fabrication du produit ou de la prestation du service.

Il s’agit des charges d’approvisionnement (les matières premières pour fabriquer un produit par exemple) et des charges de production proprement dites (notamment les frais de consommation d’énergie liés au fonctionnement des machines : carburant, électricité ou les charges de personnel affecté à la production du produit ou à la réalisation du service).

Les charges indirectes

Les charges indirectes ne se rapportent pas au processus de production ou de réalisation du service, mais participent au fonctionnement de l’entreprise. Il s’agit des frais généraux tels que les abonnements internet et téléphoniques, les frais d’assurance, le loyer, les frais postaux ou de publicité.

Fixer le prix de vente

Le coût de revient permet de déterminer le niveau minimal de fixation du prix de vente du produit ou de la prestation de service de sorte que l’entreprise puisse rentrer dans ses frais.

Si ce calcul est indispensable pour fixer le prix de vente, il demeure toutefois insuffisant. Il faut en effet déterminer en plus le montant de la marge qui permettra de dégager des bénéfices de la vente des produits ou des services.C’est en effet avec les marges réalisées sur le chiffre d’affaires (on parle d’excédent brut d’exploitation) que l’entreprise va pouvoir honorer ses échéances de remboursement de prêts. La fixation du prix de vente devra intégrer ces éléments, plus les objectifs de bénéfice net que le chef d’entreprise souhaite réaliser (c’est à dire le profit de l’exercice une fois toutes les charges, taxes et impôts payés).

Il convient cependant de garder à l’esprit que la fixation du prix de vente doit également tenir compte des prix pratiqués par les concurrents sur les produits comparables. A défaut, l’entreprise court le risque de pratiquer des prix trop élevés et donc non attractifs pour les clients.

-------------------

MOTS-CLÉS

LE FIL DU BLOG

- ²icse- Les cotisations sociales entreprises sont des charges déductibles!18 MARS 2021 PAR ALAIN SAICHE

- ²cpp-Comment calculer un coût de production ou de Revient? Un prix de Vente?18 MARS 2021 PAR ALAIN SAICHE

- ²znd-L'Elysée, Matignon, Bercy, Zones de pertes des Valeurs républicaines?18 MARS 2021 PAR ALAIN SAICHE

- ²lcr-Le chêne et le roseau, reliés à l'appauvrissement de la population française18 MARS 2021 PAR ALAIN SAICHE

- ²pts-Pour Tout savoir sur les turpitudes, les Fragorneries et le Cynisme régalien18 MARS 2021 PAR ALAIN SAICHE

I---------------------I

NOTES EXPLICATIVES

Les charges de personnel sont des charges déductibles pour l'entreprise qui les supporte.

Elles regroupent toutes les dépenses liées à l'embauche de personnel (versement des salaires, paiement des cotisations sociales correspondantes). Cet article est dédié aux charges de personne, à leur définition et à leur comptabilisation.

Charges de personnel : définition

Rémunérations versées

Les charges de personnel comprennent tous les salaires et rémunérations versés aux salariés et aux dirigeants d'une entreprise. Ce poste comporte les rémunérations brutes des salariés.

On y trouve aussi les rémunérations des gérants de SARL ou d'EURL, ainsi que celle des administrateurs de société (président, vice-président, etc). Enfin, les charges de personnel prennent en compte les jetons de présence.

Bon à savoir : les primes, gratifications et avantages de toute nature octroyés aux salariés et aux dirigeants constituent également des charges de personnel, tout comme l'indemnité de congés payés.

I------------------I

ComptaNat.fr

- La rémunération des salariés (D.1)

- Impôts sur la production et les importations (D.2)

- Subventions (D.3)

- Revenus de la propriété (D.4)

- Impôts courants sur le revenu, le patrimoine, etc. (D.5)

- Cotisations et prestations sociales (D.6)

- Autres transferts courantsS (D.7)

- Ajustement pour variation des droits à pension (D.8)

- Transferts en capital (D.9)

Les opérations de répartition

Cette page présente les définitions des opérations de répartition conformément aux recommandations officielles du Système européen des comptes (SEC 2010).

Définition :

Les opérations de répartition sont des opérations par lesquelles la valeur ajoutée générée par la production est distribuée entre la main-d'œuvre, le capital et les administrations publiques et des opérations de redistribution du revenu et de la richesse.

Une distinction est établie entre les transferts courants et les transferts en capital, ces derniers participant de la redistribution de l'épargne ou de la richesse plutôt que du revenu.

La rémunération des salariés (D.1)

Définition: La rémunération des salariés (D.1) se définit comme le total des rémunérations en espèces ou en nature que versent les employeurs à leurs salariés en paiement du travail accompli par ces derniers au cours de la période de référence des comptes.

La rémunération des salariés se compose des éléments suivants:

- a) salaires et traitements bruts (D.11):

- salaires et traitements en espèces,

- salaires et traitements en nature;

- b) cotisations sociales à la charge des employeurs (D.12):

- cotisations sociales effectives à la charge des employeurs (D.121):

- cotisations de pension effectives à la charge des employeurs (D.1211),

- cotisations effectives autres que de pension à la charge des employeurs (D.1212).

- cotisations sociales imputées à la charge des employeurs (D.122):

- cotisations de pension imputées à la charge des employeurs (D.1221),

- cotisations imputées autres que de pension à la charge des employeurs (D.1222).

- cotisations sociales effectives à la charge des employeurs (D.121):

Salaires et traitements bruts (D.11)

Salaires et traitements en espèces

Les salaires et traitements en espèces incluent les cotisations sociales, les impôts sur le revenu et les autres versements à la charge du salarié, y compris ceux que l'employeur retient à la source et verse directement pour le compte du salarié aux administrations de sécurité sociale, aux autorités fiscales et autres.

Les salaires et traitements en espèces comprennent les différents types de rémunération suivants:

- a) les salaires et traitements de base payables à intervalles réguliers;

- b) les majorations, comme celles versées pour les heures supplémentaires, le travail de nuit ou de fin de semaine, les travaux pénibles ou dangereux;

- c) les indemnités de vie chère, de résidence et d'expatriation;

- d) les primes ou autres versements exceptionnels liés à la performance globale de l'entreprise dans le cadre de formules incitatives; les primes de résultats et de productivité, les gratifications de Noël et de fin d'année, à l'exclusion des prestations sociales directes des employeurs, les «treizième mois», «quatorzième mois», etc.;

- e) les primes de transport domicile-travail, à l'exclusion des indemnités ou remboursements pour frais de voyage, d'éloignement, de déménagement et de représentation supportés par les salariés dans l'exercice de leurs fonctions;

- f) les rémunérations pour jours fériés non ouvrés et jours de congé payés;

- g) les commissions, pourboires, jetons de présence et tantièmes versés aux salariés;

- h) les versements alloués par les employeurs à leurs salariés au titre de la formation de patrimoine;

- i) les versements exceptionnels effectués à des salariés qui quittent leur entreprise, lorsque ces versements ne résultent pas de l'application d'une convention collective;

- j) les indemnités de logement versées en espèces par les employeurs à leurs salariés.

Salaires et traitements en nature

Définition: Les salaires et traitements en nature correspondent aux biens et services ou aux avantages autres qu'en espèces fournis gratuitement ou à prix réduit par les employeurs à leurs salariés et que ceux-ci peuvent utiliser à leur convenance pour satisfaire leurs besoins ou ceux des autres membres de leur ménage.

Les salaires et traitements en nature comprennent par exemple:

- a) les repas et boissons, y compris ceux consommés en déplacement d'affaires, mais à l'exclusion de ceux rendus nécessaires par des conditions de travail exceptionnelles. Est également comptabilisée dans les salaires et traitements en nature la valeur des avantages que représentent la fréquentation de cantines gratuites ou subventionnées et l'octroi de chèques-restaurant;

- b) les services de logement ou d'hébergement achetés ou produits pour compte propre, d'un type pouvant être utilisé par tous les membres du ménage du salarié;

- c) les uniformes ou autres vêtements spéciaux que le salarié porte aussi bien au travail qu'à l'extérieur;

- d) les services des véhicules ou autres biens durables fournis pour l'usage personnel du salarié;

- e) les biens et services produits dans l'entreprise et offerts gratuitement par l'employeur à son personnel: voyages proposés aux employés des compagnies de chemins de fer ou d'aviation, charbon fourni aux mineurs ou repas distribués aux ouvriers agricoles;

- f)les équipements sportifs ou récréatifs et les logements de vacances mis à la disposition des salariés et de leurs familles;

- g) les transports domicile-travail, à l'exception de ceux organisés pendant le temps de travail; les facilités de stationnement en l'absence desquelles le stationnement serait payant;

- h) les services de garde pour les enfants des salariés;

- i) les versements effectués pour le compte des salariés par les employeurs aux comités d'entreprise ou organes similaires;

- j) les actions gratuites distribuées aux salariés;

- k) les prêts à taux réduit consentis aux salariés. La valeur de cet avantage est estimée en calculant la différence entre le montant des intérêts que le salarié devrait normalement payer s'il se voyait appliquer le taux correspondant aux conditions du marché et le montant des intérêts qu'il a effectivement payé. L'avantage est enregistré en salaires et traitements dans le compte de distribution secondaire et les intérêts imputés correspondants versés par le salarié à l'employeur sont enregistrés dans le compte de distribution primaire du revenu;

- l) les options sur titres, résultant de la possibilité offerte par un employeur à un salarié d'acheter des titres ou des actions à un prix spécifique et à une date future

- m) les revenus générés par des activités non observées dans les secteurs des sociétés et transférés aux salariés exerçant ces activités pour leur propre compte.

Cotisations sociales à la charge des employeurs (D.12)

Définition: Les cotisations sociales à la charge des employeurs sont des cotisations dues par les employeurs aux régimes de sécurité sociale ou à d'autres régimes d'assurance sociale liés à l'emploi en vue de garantir le bénéfice de prestations sociales à leurs salariés.

La valeur des cotisations sociales supportées par les employeurs pour garantir le bénéfice de prestations sociales à leurs salariés est comptabilisée dans la rémunération des salariés. Les cotisations sociales à la charge des employeurs peuvent être effectives ou imputées.

Cotisations sociales effectives à la charge des employeurs (D.121)

Définition: Les cotisations sociales effectives à la charge des employeurs (D.121) comprennent les versements qu'ils effectuent au profit de leurs salariés aux organismes assureurs (sécurité sociale et autres régimes d'assurance sociale liés à l'emploi). Ces versements couvrent à la fois les contributions légales, conventionnelles, contractuelles et volontaires au titre de l'assurance contre les risques et besoins sociaux.

Bien que versées directement par les employeurs aux organismes assureurs, ces cotisations sont considérées comme un élément de la rémunération des salariés. Ces derniers sont ensuite réputés verser les cotisations aux organismes assureurs.

Cotisations sociales imputées à la charge des employeurs (D.122)

Définition: Les cotisations sociales imputées à la charge des employeurs (D.122) représentent la contrepartie des autres prestations d'assurance sociale (D.622) fournies directement par les employeurs à leurs salariés, ex-salariés et autres ayants droit (diminuée, le cas échéant, des cotisations sociales à la charge des salariés), sans qu'il y ait, à cet effet, recours à une société d'assurance ou à un fonds de pension autonome ou constitution d'un fonds spécifique ou d'une réserve distincte.

Les cotisations sociales imputées à la charge des employeurs sont divisées en deux catégories:

- a) Cotisations de pension imputées à la charge des employeurs (D.1221)

Les régimes d'assurance sociale en rapport avec les pensions sont classés dans la catégorie des régimes à cotisations définies ou des régimes à prestations définies.

Un régime à cotisations définies est un régime dans lequel les prestations sont déterminées par les cotisations payées au régime et les résultats de l'investissement des fonds. Au moment de la retraite, le salarié supporte tous les risques relatifs aux prestations à payer. Pour ce régime, il n'y a pas de cotisations imputées, sauf si l'employeur gère lui-même le régime. Dans ce cas, la valeur des coûts de gestion du régime est traitée comme une cotisation imputée à payer au salarié en tant que partie de la rémunération des salariés. Ce montant est aussi enregistré en dépense de consommation finale des ménages pour des services financiers.

Dans les régimes à prestations définies, les prestations à payer aux membres sont déterminées par les règles du régime, à savoir par l'intermédiaire d'une formule utilisée pour déterminer le versement ou un versement minimum. Dans un régime à prestations définies classique, l'employeur et le salarié cotisent tous deux; la cotisation du salarié est obligatoire et représente un pourcentage de son salaire. Les coûts engagés pour garantir les prestations susmentionnées incombent à l'employeur. C'est ce dernier qui supporte les risques associés aux prestations.

Pour ce régime, une cotisation imputée à charge de l'employeur est calculée de la manière suivante:

La cotisation imputée à la charge de l'employeur est égale à :

l'augmentation des droits correspondant à la période d'emploi actuelle

moins le total des cotisations effectives à la charge de l'employeur

moins le total de toutes les cotisations versées par le salarié

plus les coûts de gestion du régime - b) Cotisations imputées autres que de pension à la charge des employeurs (D.1222)

Le fait que certaines prestations sociales soient octroyées directement par les employeurs et non par l'inter médiaire des administrations de sécurité sociale ou d'autres organismes assureurs n'empêche pas de les comptabiliser en tant que prestations sociales. Comme le coût de ces prestations constitue une partie des charges salariales de l'employeur, elles sont également incluses dans la rémunération des salariés. Une rémunération est donc imputée à ces salariés à concurrence des cotisations sociales qui doivent être versées pour leur ouvrir le droit aux prestations sociales en question. Ce montant tient compte de toutes les cotisations effectives versées par l'employeur ou le salarié et est fonction non seulement du niveau des prestations payées mais également de la façon dont ces engagements pris par les employeurs sont susceptibles d'évoluer dans le futur sous l'influence de facteurs tels que les variations supposées du nombre, de la pyramide des âges et de l'espérance de vie de leurs salariés actuels et de leurs ex-salariés. Les valeurs imputées pour les cotisations sont fondées sur le même type de calculs actuariels que ceux qui déterminent la fixation des niveaux des primes appliquées par les sociétés d'assurance.

Dans les comptes des secteurs, les dépenses pour prestations sociales directes apparaissent une première fois en emplois du compte d'exploitation, comme élément de la rémunération des salariés, et une seconde fois en emplois du compte de distribution secondaire du revenu, en tant que prestations sociales. Afin d'équilibrer ce dernier compte, on suppose que les ménages de salariés reversent aux secteurs employeurs les cotisations sociales imputées (augmentées le cas échéant des cotisations sociales à la charge des salariés) qui financent les prestations sociales directes que ces mêmes employeurs leur fournissent. Ce circuit fictif est analogue à celui des cotisations sociales effectives à la charge des employeurs qui transitent par les comptes des ménages et sont réputées être versées ensuite par ceux-ci aux organismes assureurs.

- Texte complet du SEC 2010 sur la rémunération des salariés

--------------------

Charges sociales : ce que l'entreprise peut déduire

Les dépenses de personnel et les charges sociales sont l'un des postes de frais les plus lourds dans une entreprise. Savoir ce que l'on peut déduire, sans risque de redressement, est primordial.

François Sabarly

publié le 02/02/2007 à 00:00

Les modalités de déduction des charges dans l'entreprise dépendent du régime fiscal auquel celle-ci est soumise. Si vous êtes au régime micro des bénéfices, vous n'avez pas de déclaration professionnelle à souscrire. L'administration fiscale vous applique un abattement forfaitaire pour frais de 68 % si votre activité est la vente, ou de 45 % si vous êtes prestataire de services. Cet abattement tient compte de toutes les charges. Le régime micro, toutefois, est réservé aux exploitations individuelles dont le chiffre d'affaires ne dépasse pas 76 300 euros pour les activités de vente ou 27 000 euros pour les activités de prestations de services. Au-delà de ces montants, vous êtes soumis de plein droit à un régime réel d'imposition, normal ou simplifié.

Dans le régime normal, les charges sont déductibles pour leur montant engagé, même si leur montant n'est payable qu'ultérieurement, du moment que la dette est certaine. Dans le régime simplifié, on retient les paiements effectués. Au régime réel, les charges sociales déductibles sont les salaires et les cotisations payés pour vos salariés, vos cotisations sociales personnelles, vos frais de formation professionnelle. Vos cotisations sociales facultatives, celles de votre conjoint collaborateur ainsi que la rémunération versée à votre conjoint salarié peuvent également être déduites, mais à certaines conditions.

Les rémunérations des salariés

En principe, les rémunérations en espèces, les avantages en nature, les charges sociales patronales et les charges fiscales se rapportant aux rémunérations sont déductibles intégralement. Le fisc ne peut remettre en cause cette déduction que si les rémunérations ne correspondent pas à un travail effectif ou que leur montant est excessif eu égard à l'importance du service rendu. De même pour les avantages en nature accordés aux salariés : ils peuvent également être déduits s'ils ne sont pas excessifs et sont en rapport avec les fonctions exercées.

Cette règle vaut surtout pour les rémunérations et les avantages en nature des dirigeants d'entreprises soumises à l'impôt sur les sociétés. Il n'y a pas de limite, en montant, à la rémunération que peut se verser un dirigeant de société. Mais si le fisc estime que cette rémunération est excessive eu égard à ce qui se pratique normalement, il peut la contester à deux niveaux : d'abord, la fraction considérée comme anormale ne sera pas déductible ; ensuite, elle sera imposée pour le dirigeant comme un revenu distribué. Un dirigeant salarié risque donc de perdre, pour la fraction excessive de sa rémunération, l'abattement de 10 % pour frais. Attention, pour juger si la rémunération est excessive, le fisc prend en compte tous les éléments qui la composent : salaire bien sûr, mais aussi remboursements de frais, allocations diverses, avantages en nature, etc.

Le salaire du conjoint

Dans les sociétés soumises à l'impôt sur les sociétés (IS), le salaire du conjoint du dirigeant est déductible sans limitation des bénéfices sociaux. Dans les entreprises individuelles et les sociétés soumises à l'impôt sur le revenu (y compris les EURL), en revanche, cette déduction est parfois plafonnée :

- vous êtes adhérent d'un centre de gestion agréé: le salaire versé à votre conjoint est intégralement déductible (mesure applicable aux exercices ouverts depuis le 1er janvier 2005) ;

- vous n'êtes pas adhérent d'un centre de gestion agréé : le salaire peut être déduit dans la limite de 13 800 euros seulement. Ce plafond s'applique si votre régime matrimonial est celui de la communauté légale ou de la participation aux acquêts. Si vous êtes marié en régime séparatiste (séparation de biens ou participation aux acquêts), le salaire est dans tous les cas déductible en totalité.

A noter toutefois que la déduction (totale ou partielle) n'est possible que si votre conjoint a participé effectivement à l'exploitation de l'entreprise et que vous avez réglé les cotisations sociales sur le salaire. Par ailleurs, pour les associés de sociétés de personnes, la limite de déduction de 13 800 euros est appliquée à la rémunération versée au conjoint de chaque associé, dans les mêmes conditions que pour les exploitations individuelles. Enfin, les charges sociales dues sur la rémunération du conjoint sont déductibles en totalité, et non au prorata de la fraction admise en déduction si vous n'êtes pas adhérent d'un centre de gestion et marié en régime de communauté.

Les cotisations personnelles obligatoires

Pour les exploitants individuels et les dirigeants non salariés, les cotisations au régime d'allocations familiales des employeurs et travailleurs indépendants, les cotisations au régime d'assurance maladie et maternité des travailleurs non salariés, les cotisations au régime obligatoire d'invalidité-décès et d'assurance vieillesse des commerçants ou des artisans (régimes de base et complémentaires) sont déductibles sans limitation. La règle est identique pour les rachats de cotisations au régime de retraite destinés à valider les années d'étude ou les années de cotisations incomplètes. De même, sont intégralement déductibles les cotisations volontaires versées par le conjoint collaborateur de l'exploitant au régime des commerçants ou des artisans pour se constituer une retraite personnelle. Attention toutefois: pour la retraite, la déduction peut être limitée pour certains exploitants (voir ci-dessous).

Les cotisations personnelles facultatives

Les primes versées pour des contrats facultatifs de retraite et de prévoyance loi Madelin et les cotisations aux régimes complémentaires facultatifs mis en place par les caisses de vieillesse de commerçants ou d'artisans sont déductibles, mais avec un plafond.

Pour la vieillesse, la limite est fixée à 10% du bénéfice imposable dans la limite de huit fois le plafond de la Sécurité sociale (SS), plus 15 % sur la fraction du bénéfice comprise entre un et huit fois le plafond SS, soit une déduction maximum de 57 576 euros pour 2006. Si votre entreprise est déficitaire ou faiblement bénéficiaire, la déduction est égale au minimum à 10 % du plafond SS, soit 3 106 euros en 2006. Pour la prévoyance, le plafond de déduction est égal à la somme de 7 % du plafond annuel SS (2 175 euros en 2006) et de 3,75 % du bénéfice imposable, sans que le total excède 3 % de 8 fois le plafond annuel SS (7 456 euros en 2006).

A noter que ces règles pour les cotisations obligatoires et facultatives sont celles en vigueur depuis 2004. Vous pouvez également choisir (jusqu'en 2008) le système de déduction en vigueur avant cette date si celui-ci vous est plus favorable. Sachez aussi que les prestations servies par les contrats loi Madelin et les régimes facultatifs mis en place par les organismes de Sécurité sociale sous forme de revenus de remplacement sont imposables.

Les indemnités de licenciement

-Des lors qu'elles ne sont pas anormales, les indemnités de licenciement versées à des salariés sont déductibles, même lorsqu'elles sont supérieures au montant prévu par la convention collective.

- Les indemnités peuvent être déduites en charges si elles sont dues à la clôture de l'exercice ou sous forme de provisions si le licenciement n'a pas encore été prononcé.

- Les provisions destinées à couvrir des indemnités de licenciement pour motif économique, toutefois, ne sont pas déductibles. De même pour les provisions constituées en vue de faire face au versement d'indemnités de départ à la retraite.

Sur le même sujet baisses de charges, vertueuses avec les bas salaires gratification de stage: les montants en 2019 La cotisation AGS maintenue à 0,15% en 2018

Les frais de formation

Sous le régime du réel normal ou simplifié, les frais de votre propre formation professionnelle (en tant qu'exploitant individuel) ou même ceux d'un membre de votre famille sont en principe déductibles, mais à condition que ces dépenses aient un rapport direct avec l'activité que vous exercez et qu'elles aient été exposées dans l'intérêt de l'exploitation. De même, vous pouvez déduire de votre bénéfice imposable les frais de formation professionnelle de votre conjoint dans la mesure où celui-ci participe exclusivement à l'exploitation et où, là encore, ces frais sont payés dans l'intérêt direct de votre entreprise. Bien entendu, les frais engagés pour la formation des salariés peuvent également être déduits si les stages ont été effectués dans l'intérêt de l'entreprise.

Les remboursements de frais

Les remboursements de frais et les indemnités forfaitaires pour frais (y compris les indemnités kilométriques de frais de voiture) sont en principe déductibles des bénéfices de l'entreprise, sous la seule réserve qu'avec sa rémunération, la somme globale perçue par le salarié ou le dirigeant ne soit pas excessive. Cependant, les indemnités forfaitaires attribuées aux gérants majoritaires de SARL obéissent à la règle particulière du non-cumul. Cette règle interdit la déduction des indemnités forfaitaires pour frais de représentation et de déplacement lorsque des frais habituels de même nature ont déjà été remboursés aux intéressés et figurent donc déjà, à ce titre, parmi les charges de l'exercice. Elle ne vise que les frais qui incombent personnellement au dirigeant. Elle ne concerne donc pas les dépenses incombant normalement à la société et qui ont été payées pour son compte : frais de réception à l'occasion d'un salon, d'une visite de l'entreprise, par exemple.

--------------------

MOTS-CLÉS

LE FIL DU BLOG

- ²icse- Les cotisations sociales entreprises sont des charges déductibles!18 MARS 2021 PAR ALAIN SAICHE

- ²cpp-Comment calculer un coût de production ou de Revient? Un prix de Vente?18 MARS 2021 PAR ALAIN SAICHE

- ²znd-L'Elysée, Matignon, Bercy, Zones de pertes des Valeurs républicaines?18 MARS 2021 PAR ALAIN SAICHE

- ²lcr-Le chêne et le roseau, reliés à l'appauvrissement de la population française18 MARS 2021 PAR ALAIN SAICHE

- ²pts-Pour Tout savoir sur les turpitudes, les Fragorneries et le Cynisme régalien18 MARS 2021 PAR ALAIN SAICHE

- ²lfbLa France déshabillée, nue par la pratique des Arnaques aux cotisations sociales25 MARS 2021 PAR ALAIN SAICHE

- ²smm-Votre campagne #Presidentielle2022 sera bien délicate, Monsieur le Président!24 MARS 2021 PAR ALAIN SAICHE

- ²vgm-Votre gamelle, Monsieur le Président, elle est là! Et bien là!24 MARS 2021 PAR ALAIN SAICHE

- ²pép-Voici ma proposition de réforme que le Président @Emmanuelmacron avait retenue.24 MARS 2021 PAR ALAIN SAICHE

- ²éem-Voici ce que m'a écrit Monsieur Emmanuel Macron, Président de la République.24 MARS 2021 PAR ALAIN SAICHE

- ²lps-Voici le #PlanDeRelanceFranceVictoire pour gagner la guerre économique.25 MARS 2021 PAR ALAIN SAICHE

MOTS-CLÉS

DANS LE CLUB

- ²jta-Je t'aime moi non plus. Livre de chevet sur l'économie libérale du XXIè siècle.26 FÉVR. 2021 PAR ALAIN SAICHE

- ²ds-Tous les députés @LaREM_AN et Tous les @senateursLaREM mentent à la France21 SEPT. 2020 PAR ALAIN SAICHE

- ²em-Vos compatriotes sont des Adultes, non des gamins sortant de @ENA_fr!4 AOÛT 2020 PAR ALAIN SAICHE